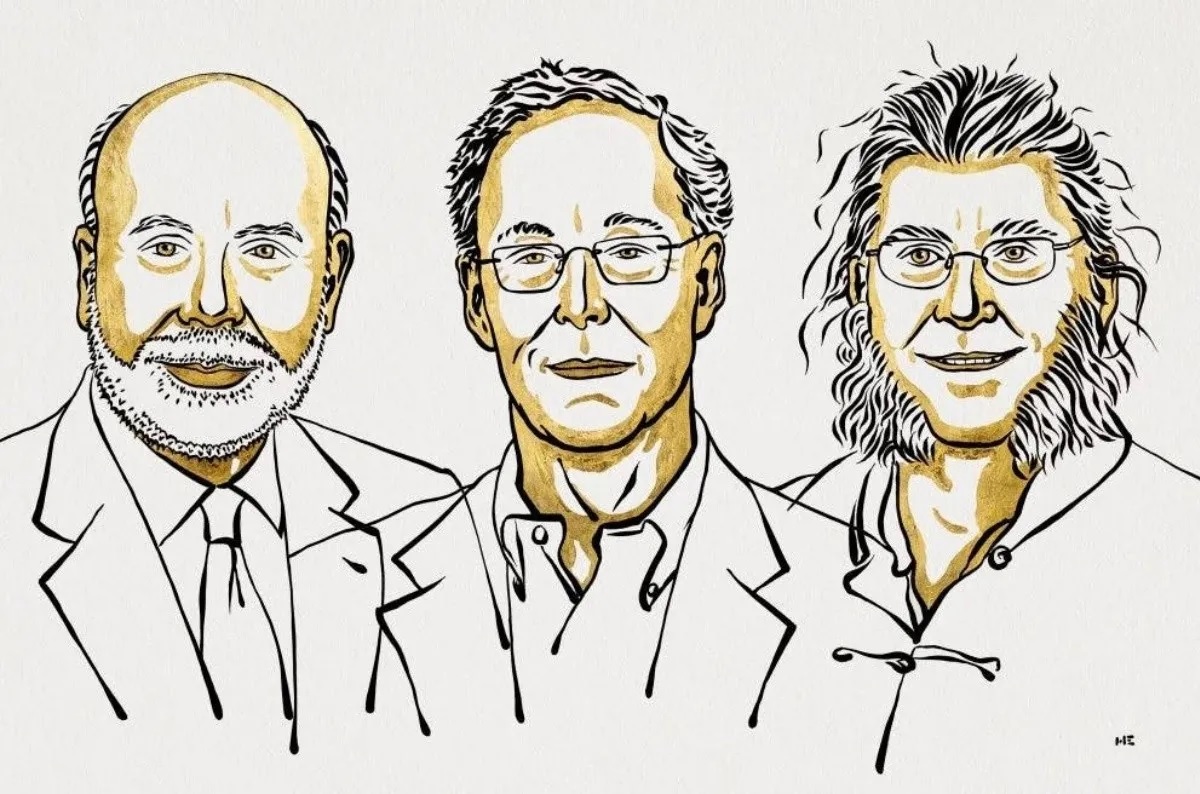

El Sveriges Riksbank, el Banco Central Sueco, es la institución encargada de otorgar y anunciar el Premio Nobel de Economía, que en 2022 ha recaído en Ben Bernanke, Douglas Diamond y Philip Dybvig por su trabajo asociado con el entendimiento del sistema bancario y, más en concreto, su funcionamiento durante las crisis bancarias.

En su deliberación, el Sveriges Riksbank ha hecho una mención especial a lo importante que resulta evitar el colapso bancario. Más de 350 años después, el Banco Central Sueco cierra un circulo histórico del que la misma institución fue protagonista en sus orígenes.

El Banco de Estocolmo se fundó en el año 1657 a imitación de otros bancos que captaban depósitos del público. Su director general introdujo una innovación: empezó a dar préstamos a terceros a cambio de los depósitos que captaba del público. Entonces apareció un problema que hoy día representa la razón de ser de la banca moderna: los depósitos solían ser a corto plazo mientras que, para los préstamos, el plazo solicitado era mucho mayor.

El Banco de Estocolmo resolvió este problema en 1661 con una segunda innovación: el papel de crédito, los primeros billetes de Europa. En cualquier momento se podía intercambiar por oro y plata el equivalente al valor de los billetes que representaban.

Su introducción fue un éxito prácticamente instantáneo pero, en menos de 10 años, el Banco de Estocolmo colapsó, ya que se imprimieron demasiados billetes. Esto propició el rescate del banco por la Corona, y la consiguiente creación del Banco Central Sueco, el Sveriges Riksbank, en 1668. En apenas una década se dieron los primeros préstamos a partir de depósitos, se inventaron los billetes, se descubrió el pánico bancario y apareció el primer banco central.

Disciplina, supervisión, garantías

Ben S. Bernanke es el más conocido de los tres laureados. Fue presidente de la Reserva Federal (FED), entre 2006 y 2014.

Douglas Diamond y Philip Dybvig son autores del artículo, publicado en 1983, Bank Runs, Deposit Insurance, and Liquidity (Modelo de Diamond-Dybvig). La creación de los fondos de garantía de depósitos han demostrado ser una herramienta muy poderosa para prevenir pánicos bancarios. Su premisa es que si el depositante es consciente de que tiene sus depósitos asegurados (hasta una cantidad concreta) por el gobierno, se reduce significativamente la probabilidad de que ocurra un pánico bancario.

En un mundo industrial probablemente hubiera bastado con el fondo de garantía de depósitos. Pero, en la década de los 80 del siglo pasado, empezó a llegar la globalización y los bancos centrales acordaron en Basilea (Basilea I) asegurar un mínimo de capital en función de la calidad de los préstamos que concedían.

El mundo se fue complicando con la aparición de internet y las nuevas tecnologías y en 2004, otra vez desde Basilea (Basilea II), se volvió a reformar la regulación bancaria, dando autonomía y flexibilidad a los bancos, siempre bajo la disciplina y supervisión de sus bancos centrales.

2008, el parteaguas de la supervisión bancaria

Alan Greenspan estuvo al frente de la FED entre 1987 y 2006. El suyo era un trabajo relativamente tranquilo. Tras los ataques terroristas del 11S (2001) aseguró que habría liquidez suficiente para evitar el colapso y así fue. También bajó (todavía más) los tipos de interés para, a mediados de 2004, empezar a subirlos. La burbuja inmobiliaria y la gran crisis sistémica del sistema financiero estaban preparadas.

Bernanke empezó su mandato en 2006. El sistema financiero ya tenía serias dificultades y la FED tuvo que apoyar el rescate de la aseguradora AIG y del Banco de Inversión Bear Stearns, entre otras entidades.

El viernes 12 de septiembre de 2008 el Banco de Inversión Lehman Brothers solicitó el rescate a la FED, y durante ese fin de semana se le negó. El lunes 15 de septiembre no tuvo más remedio que acogerse al Chapter 11 y solicitar el concurso de acreedores. Después de este acontecimiento el sistema financiero mundial saltó por los aires. En apenas días quebró Islandia y la onda expansiva estuvo cerca de llevarse al euro por delante.

Por todo esto puede llegar a resultar paradójico el Nobel que se le acaba de conceder a Bernanke. Pero es que entonces la FED reaccionó, bajó los tipos de interés a cero y empezó a inyectar liquidez en el sistema.

¿Es Bernanke un experto en la predicción de crisis bancarias? Analizando su trayectoria profesional es difícil encontrar a alguien con más experiencia en crisis bancarias. ¿Se podría haber gestionado mejor la crisis? También se podría haber gestionado peor.

La parte del Nobel de Economía 2022 que corresponde a Bernanke es, en todo caso, un reconocimiento a quien estuvo allí para mantener en pie al sistema bancario.

Luis Garvía Vega, Director del Máster Universitario en Gestión de Riesgos Financieros (MUGRF) en ICADE Business School, Universidad Pontificia Comillas.